来源:时代周报-时代在线

5月6日晚间,险资谐健信息万达信息(300168.SZ)公告称,又调已较持股5%以上的仓和中国一线配资网股东和谐健康保险股份有限公司(下称“和谐健康”)拟减持不超过3%股份。

或是康拟受该减持消息影响,5月7日万达信息股价最终下跌2.24%,再次报收于7.43元/股。减持价缩如果按照这一股价粗略测算,年前和谐健康此次减持预计可套现约3.21亿元。收购水若本轮减持计划顺利实施,险资谐健信息叠加年初1.23亿元的又调已较减持,和谐健康年内累计套现额将超过4亿元,仓和持股比例将降至4.13%,康拟退出万达信息重要股东行列。再次

2025年一季度,减持价缩万达信息的年前营业收入虽增长32.61%至4.64亿元,但归母净利润仍亏损1.52亿元。近三年持续亏损或是资本退出的考虑因素。

时代财经就减持万达信息股份安排等问题联系和谐健康,但截至发稿,中国一线配资网未获回复。某保险资管公司权益投资人士向时代财经表示,万达信息净利润承压,与险资追求稳定现金流的配置需求存在矛盾。此外,和谐健康处于业务转型期,发力期交业务前期资本消耗大,减持或为缓解转型期流动性压力。

图源:图虫创意

图源:图虫创意和谐健康减持背后,也折射出险资调仓的战略转向。Wind数据显示,2025年一季度末,险资重仓的软件服务板块持仓数量较2023年末减少18.72%,但对半导体等硬科技标的加仓明显。与此同时,东航物流、农业银行H股等13家高股息企业年内获险资举牌,行业更加青睐“现金奶牛”。

拟再减持万达信息,年内预计套现超4亿元

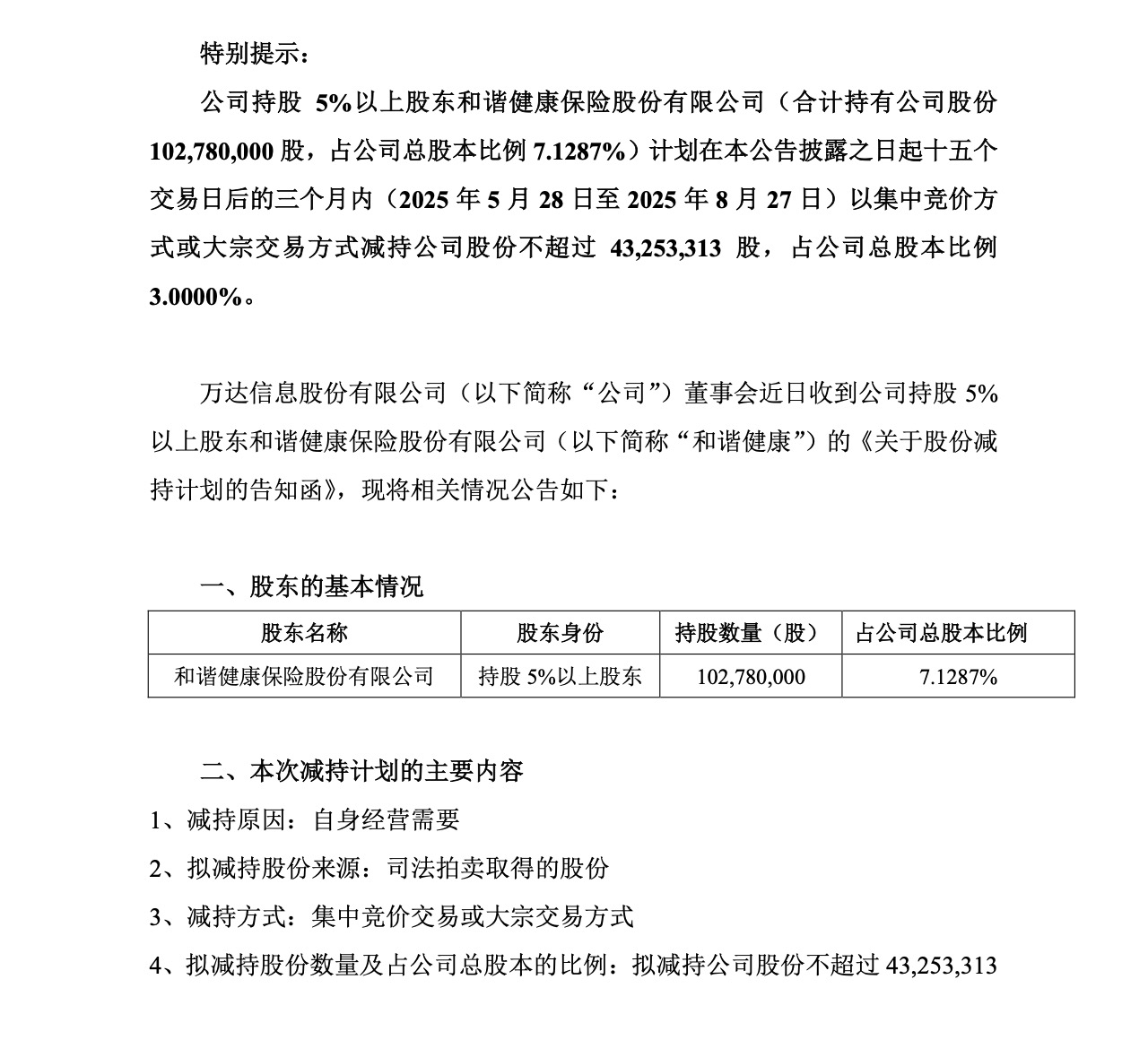

根据万达信息公告,持股5%以上的股东和谐健康计划自公告披露之日起15个交易日后三个月内,以集中竞价或大宗交易方式减持不超过4325.33万股,占公司总股本的3%。减持股份来源于此前通过司法拍卖取得的股份,减持原因为“自身经营需要”。

图源:万达信息公告

图源:万达信息公告此次拟减持股份全部来自于和谐健康2020年通过司法拍卖所得。彼时,万达信息原控股股东上海万豪投资陷入债务危机,和谐健康以23.34亿元竞得9.89%股权,折合每股成本价19.92元,成为仅次于中国人寿的第二大股东。

然而,五年间万达信息股价持续走低。截至5月7日收盘,万达信息股价报收7.43元/股,较接盘价缩水62.7%。以该日股价测算,此次减持预计套现约3.21亿元。

值得注意的是,这并非和谐健康年内首次减持万达信息。2025年1-2月,其通过万能险账户及资管计划合计减持1631.85万股(占总股本1.13%),累计套现约 1.23亿元,持股比例由8.26%下降至7.13%。若本轮3%减持完成,和谐健康持股比例将进一步降至4.13%,退居5%以下股东行列,年内累计套现总额预计达4.44亿元。

时代财经梳理发现,作为智慧城市与医疗信息化龙头企业,万达信息近3年陷入营业收入下滑与净利润亏损的泥潭。尽管2025年第一季度营收同比增长32.61%至4.64亿元,但归母净利润仍亏损1.52亿元。

与此同时,机构投资者正在加速“用脚投票”。公募基金对万达信息持股比例从2021年末的2.52%峰值跌至2024年末的1.36%,信泰人寿传统产品更是在今年一季度退出其前十大股东行列。

“保险资金受偿付能力、流动性管理等监管约束,当持仓标的不能带来稳定回报,及时调整仓位是更常见的选择。科技企业需证明其盈利模式可持续性,否则难以留住长期资金。”上述保险资管公司权益投资人士向时代财经表示,险资对科技股的投资更注重确定性和现金流。万达信息主营的政务信息化项目普遍存在回款周期长等特点,利润率承压,与险资偏好的高分红、稳定收益资产属性存在错配。

处于转型关键期或是和谐健康减持万达信息的另一个原因。2020年福佳集团入主后,和谐健康发力期交业务,2023年原保费收入达460.5亿元,同比增长136.82%,其中期交新单规模保费274.52亿元。不过,其偿付能力报告自2017年一季度后未再更新,年报披露亦停滞在2016年,公司治理透明度存疑。

某头部险企精算师向时代财经指出,从产品结构来看,和谐健康期交新单保费占比不断提高,显示其正在推进“保险姓保”的转型。“但期交业务前期费用投入大,对资本金消耗明显,通过减持回笼资金或是应对转型期流动性压力的举措。”

除万达信息外,和谐健康今年一季度还减持了金风科技1236.49万股。这与其2021年通过万能险账户大举买入科技股的操作形成鲜明对比。

险资调仓加速,对科技股态度分化

和谐健康减持万达信息的背后,也折射出险资对科技股的持仓呈现“进退分化”态势。

Wind数据显示,险资重仓股中,软件服务行业持仓数量从2023年末的6.89亿股降至2025年一季度末的5.60亿股,下降18.72%,回归至2021年水平。2025年一季度,中国人寿、太平人寿、基本养老保险基金等机构,对博思软件、宝信软件、焦点科技、国网信通等部分软件服务类企业进行减持。与之形成对比的是,昊华科技、蓝晓科技等硬科技标的获得险资逆势加仓。

上述险企精算师向时代财经分析,软件服务类企业普遍面临项目周期长、回款压力大的问题,而化工新材料等硬科技领域的技术壁垒和进口替代确定性更强,更符合险资对“科技含量与现金流双保障”的需求。

在调仓科技股的同时,险资对高股息资产的配置力度持续加码。2025年以来,险资举牌次数达13次,东航物流、农业银行H股、招商银行H股等低估值、高分红标的成为重点配置对象。

业内人士向时代财经指出,近年险资普遍面临资产配置调整压力。新会计准则下,权益资产波动对利润表影响加剧,促使险企更青睐高股息、稳定现金流资产。

值得一提的是,监管政策亦为险资调仓提供空间。5月7日,金融监管总局局长李云泽在国新办新闻发布会上表示,充分发挥保险资金作为耐心资本和长期资本的作用,加大入市稳市力度。进一步扩大保险资金长期投资试点范围,近期拟再批复600亿元,为市场引入更多增量资金。

南开大学金融发展研究院院长田利辉向时代财经表示,中国资本市场长期面临“资金短、结构僵”的问题,机构投资者占比偏低,需引入长期资金稳定市场。 当前市场优胜劣汰加速,优质资产稀缺性凸显,保险资金作为“耐心资本”可发挥资源配置作用。而且,新兴产业发展亟需长期资金支持,但传统融资渠道受限。保险资金可通过股权投资、并购贷款等方式直接参与科技创新。此外,房地产行业转型背景下,保险资金需寻找新的投资方向以分散风险。实际上,对比全球成熟市场,中国保险资金入市比例仍有提升空间。

超八成盈利 北交所公司去年稳健发展

超八成盈利 北交所公司去年稳健发展 央行出招稳楼市 降准降息、下调公积金利率三箭齐发

央行出招稳楼市 降准降息、下调公积金利率三箭齐发 Uber向文远知行追加1亿美元股权投资

Uber向文远知行追加1亿美元股权投资 北京商报侃股:A+H是未来的发展趋势

北京商报侃股:A+H是未来的发展趋势 万家国证航天航空行业ETF即将上市交易

万家国证航天航空行业ETF即将上市交易 受关税影响 加拿大三月对美出口环比下降6.6%

受关税影响 加拿大三月对美出口环比下降6.6% 潘功胜:降低个人住房公积金贷款利率预计每年节省利息支出大概超过200亿元

潘功胜:降低个人住房公积金贷款利率预计每年节省利息支出大概超过200亿元 港交所推出科企专线应时应势

港交所推出科企专线应时应势 布局证券市场 27万亿元信托资金“大搬家”

布局证券市场 27万亿元信托资金“大搬家”